Sehr geehrte Damen und Herren,

wir bedanken uns für Ihr Interesse an unserem Marktkommentar.

Nachhall des Selloffs der Aktienmärkte – Schaffung von Liquidität in einer bis dato stabil gebliebenen Anlageklasse

Mit Verstärkung des Selloffs vor allem im US-Aktienmarkt wurden ab dem 05.05. vermehrt

Verkäufe zur Liquiditätsschaffung von Marktteilnehmern wie Banken und Brokern (Risk Off)

auch im CLO Markt platziert. Entsprechend des jeweiligen Mandates und unter Berücksichtigung

des Risiko-Return-Profils konnten wir dabei kurzfristige Verwerfungen nutzen.

Die Qualität der CLO-Wertpapiere ist jedoch unverändert im grünen Bereich. Ratingupgrades

in den Bonitäten AA bis BBB sind aktuell zu beobachten.

Wir beobachten intensiv die einzelnen Positionen, die Kreditqualität der Besicherungspools

und das Verhalten unserer CLO- und Loan Manager. Hier sehen wir, dass die Kreditspezialisten

vor dem Hintergrund der aktuellen Bedingungen, wie zum Beispiel dem starken

Anstieg der Erzeugerpreise oder auch der Lieferengpässe, bereits die Kredit-(Sicherheiten)-

Pools adjustieren. Wir analysieren, diskutieren und bewerten das Managerverhalten in

solchen Situationen, auch als Input, um die Gesamtlage zu bewerten und unseren Blickwinkel

laufend zu reflektieren.

Auch wenn sich aktuell alle CLO-Wertpapiere qualitativ im grünen Bereich bewegen, führen

wir – wie auch bereits während der Pandemie – auf unserer internen IT-Plattform laufend

positions- und mandatsbezogene Stresstests durch.

Wie in jeder Krise ergeben sich auch Chancen, die wir – wie auch schon in der Vergangenheit –

versuchen für unsere Investoren zu nutzen.

Marktkommentar vom Infinigon Portfoliomanagement

Stand Ende Mai 2022

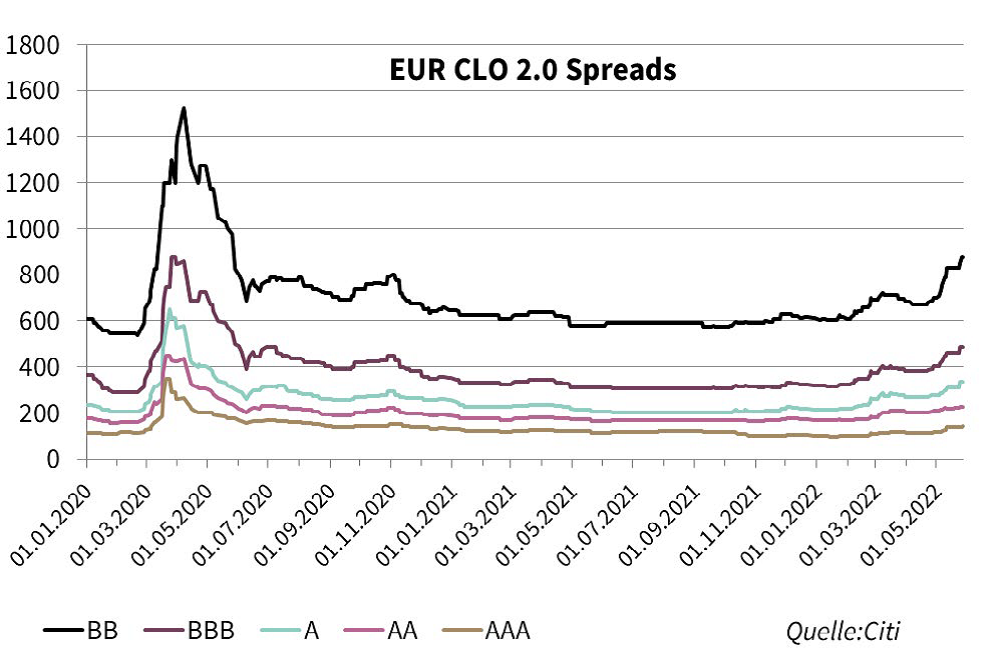

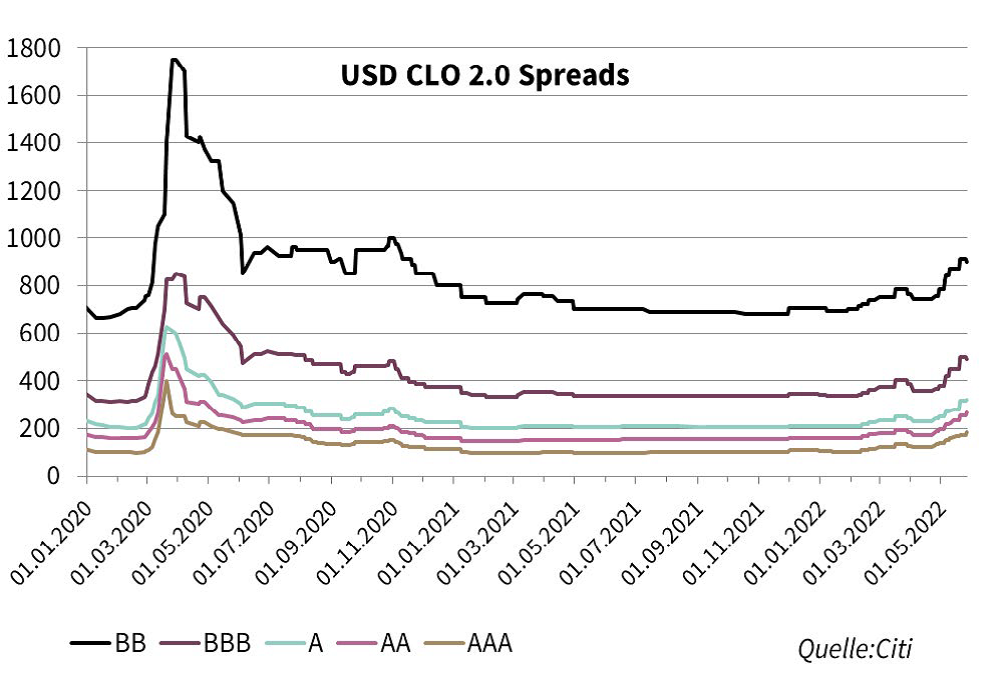

Nach sehr stabilen Monaten Anfang dieses Jahres haben Verkaufsaktivitäten im Mai die CLO-Spreads ausweiten lassen.

Die Aktivitäten von Ratingagenturen waren im Mai moderat.

CLO-Rendite

Die Ausweitung von CLO-Spreads im Mai war wesentlich. Die durchschnittlichen Renditen pro Ratingkategorie stellten sich wie

folgt dar:

Trading-Aktivitäten

Die Sekundärmarktaktivitäten waren im Mai relativ hoch. Besonderes aktiv waren Investoren im BBB und BB-Bereich.

Es gab eine erhöhte Anzahl an Auktionen, bei denen die Käufer mit relativ aggressiven Geboten einige Opportunitäten

einkaufen konnten. Überwiegend waren die Verkäufer jedoch nicht bereit, niedrige Offerten zu akzeptieren. Deswegen

wurden Auktionen vielfach als DNT (do not trade – nicht gehandelt) beendet.

Dazu kam, dass die Banken und Broker im Risk-Off-Modus sind und ebenfalls generell Risikobestände über alle

Anlagekategorien abgebaut haben.

CLO-Neuemissionen und Refinanzierungen

Die Neuemissionsaktivitäten im Mai 2022 waren vergleichbar mit den Aktivitäten desselben Monats in den Vorjahren.

In Europa gab es im Mai 5 CLO-Neuemissionen. Es gab keine Resets oder Refinanzierungen aufgrund der gestiegenen

Spread-Levels. Im Vergleich dazu sahen wir YTD 32 Neuemissionen sowie 16 Refinanzierungen und Resets.

In den USA gab es im Mai 27 CLO-Neuemissionen und 1 Refinanzierung sowie

YTD 117 Neuemissionen und 44 Refinanzierungen und Resets.

CLO Besicherungspools (besicherte Unternehmenskredite)

Im Einklang mit den Märkten fielen auch die Loanpreise seit Ende April mit Fortsetzung im Mai. Grund dafür waren in erster

Linie technische Marktfaktoren. Auf der einen Seite kam es zu Abverkaufsdruck getrieben durch Outflows aus Retail-Fonds.

Auf der anderen Seite war die Nachfrage nach Loans sehr gering. Dies ist im Wesentlichen auf die stark reduzierte

CLO-Neuemissionsaktivität (CLOs bleiben weiterhin der Hauptkäufer von Loans) zurückzuführen.

Die fundamentale Einschätzung des Leveraged Loan Marktes durch die Investmentspezialisten kann als stabil bis positiv

beschrieben werden. Im Vergleich zu den anderen Anlageklassen ist der Drawdown von Leveraged Loans YTD relativ gering.

Der Euro Kreditpreisindex hatte im Mai eine Performance von ca. -2,85% (S&P ELLI), YTD -4,71%.

In den USA lag der Wert auch im Negativen mit ca. -2,9% (S&P LSTA). YTD -4,71% Europa und -4,05% USA.

Der Total Return Index stand in Europa bei -3,27% und in den USA bei -2,44%. YTD -2,55% Europa und -2,6% USA.